※テーブルは右にスクロールしてご覧ください。

電話も24h

大手グループ

多業種対応

手数料5%~

AI審査

買取実績多数

大手グループ

利用条件あり

出張買取にも対応

WEB完結

※テーブルは右にスクロールしてご覧ください。

電話も24h

AI審査

多業種対応

大手グループ

大手グループ

1.5%〜

郵送対応

東京/福岡

利用条件あり

最短2時間

※テーブルは右にスクロールしてご覧ください。

AI審査

大手グループ

多業種対応

大手グループ

1.5%〜

利用条件あり

最短2時間

WEB特化

最短即日

多業種対応

※テーブルは右にスクロールしてご覧ください。

大手グループ

電話も24h

印紙無料

大手グループ

印紙代不要

1.5%〜

東京/福岡

初回無料

登記必須

地域密着

ファクタリング活用術では、一部のファクタリング会社様からの委託を受け、広告収入を得て運営しております。

信頼性確認事業者のみを掲載

ファクタリング市場の拡大と共に闇金融業者等の粗悪な事業者の参入も目につくようになりました。

金融庁も「ファクタリングに関する注意喚起」と称して警鐘を鳴らしており、今後ファクタリング会社の信頼性確認はより重要となってゆくと考えます。

当サイトでは、次の5項目にて運営の健全性・反社会的勢力との関わりがないことを確認できた事業者のみを掲載しておりますので、安心してご利用ください。

- Check 01

-

過去新聞記事の確認

新聞記事横断検索システムを使用し、全国紙(朝日/読売/毎日/産経)・地方紙・専門紙・経済誌の過去記事を最大1984年まで遡り「事業者名」「代表者名」を検索。反社会的勢力との関わりや金融犯罪への関与の有無を確認します。

- Check 02

-

検索エンジンの確認

国内で提供される主な検索エンジン(Google・Yahoo・Microsoft bing)にて、10ページ(100位)まで遡り「事業者名」「代表者名」を検索し、記事内容を確認。反社会的勢力との関わりや金融犯罪への関与の有無を確認します。

- Check 03

-

登記簿確認

法務局管轄の一般財団法人民事法務協会が提供する登記情報提供サービスにて該当会社の登記簿(全部事項証明書)を取得し、会社ホームページで掲載されている情報(本店所在地や代表者名等)との整合性を確認します。また、代表者以外の役員についても①②の方法で反社会的勢力及び金融犯罪への関与が無いかを調査しております。

- Check 04

-

違法金融DBの確認

日本貸金業協会が提供するヤミ金(悪質業者)の検索にて該当がないかを確認し、同データベースに記載されている悪徳業者は掲載いたしません。また、定期的なチェックも実施し、万が一当サイト記載のファクタリング会社が悪徳業者と判断された場合には速やかに削除します。

- Check 05

-

事業者訪問

当サイトでは運営者がファクタリング会社へ訪問し、会社の運営実態を調査・確認しております。また、同意が得られた場合は代表者又はスタッフ様にファクタリングに関するお話しをお聞きし、その内容を公開しております。インタビューの内容につきましては表中のリンクから参照いただけますので、こちらも是非ご参考ください。

ファクタリングとは

保有する売掛金や未収金など(所謂「売上債権」)を現金に換える金融取引・資金調達のことを『ファクタリング(factoring)』と呼びます。

既存の債権のみならず「将来発生する見込みである債権(将来債権)」も利用可能であるため、商品販売・営業活動等で発生した売掛金はもちろん、家賃収入や請負契約など(労務提供が完結にすることによって発生する債権)など幅広いシーンでの活用が見込めます。

さらに、手形取引とは異なり、仮に債務者(売掛金を支払う予定の企業)が倒産してしまったとしても、ファクタリングを利用した企業側が責任を負うことはありません。

スピーディーに現金を得られる・個人事業主でも活用できる・赤字や債務超過でもOK・債務不履行があっても責任を負わないなど数多くのメリットがあることから、ファクタリングは中小企業の資金調達手段として年々人気が高まっているのです。

まずはチェック!よくある質問5選

「ファクタリングがどのような取引なのかをザックリ知りたい!」

という方は、まずは以下のよくあるご質問をチェックしてみてください。

ファクタリングの仕組みを基礎から解説

冒頭でもお伝えした通り、ファクタリングは売掛金や未収金などの「債権」を売却し、その売却金を運転資金や各種支払いに充てるという金融取引(資金調達)です。

つまり、銀行融資やキャッシングは「金銭消費貸借契約」であるのに対し、ファクタリングは「債権売買契約(又は債権譲渡契約)」である点で大きく異なります。

登場する法律用語の基礎知識・契約の流れ・方式や種類など、まずはファクタリングの基本や仕組みについて確認してまいりましょう。

そもそも「債権」って何?

日常生活やビジネスシーンでよく聞く「債権」ですが、これはそもそも何を意味している言葉なのでしょうか。

簡単に言うと、債権とは“特定の人に対し一定の行為を請求しうる権利”の事です。

例えば、AさんがBさんにお金を貸した場合、AさんはBさんに対して「お金を返してもらえる権利」を有している事になります。(この場合、お金を貸したAさんを債権者、お金を借りたBさんを債務者といいます。)

なお、日常生活では「お店で代金を支払い、商品を購入する」というケースが大半ですが、ビジネスでは「○月に購入した代金は翌月末にまとめて支払う」といった、所謂“掛取引”が一般的です。

そのため、中小企業の多くは取引先に対し、売掛金や未収金といった債権を常に有していることになります。

売上債権の例

売上債権の代表例として売掛金・未収金・受取手形などが挙げられます。

この中で、手形は手形法において厳しく制限されており、売買(手形割引)を反復継続して行うには銀行法や貸金業法の許認可を受けねばなりません。

一方で、取引で生じた一般的な売掛金や未収金については特別な許認可等を受ける必要がなく、誰でも自由に売却や買取が可能です。

そのため、売上債権の中でも売掛金・未収金は流動性が特に高くなっており、ファクタリングにおいても専ら同債権が多く利用されています。

ファクタリングの方式

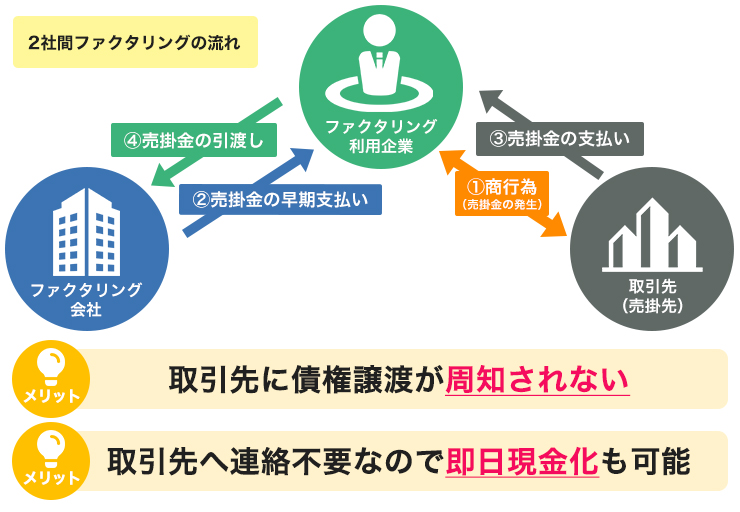

ファクタリングには大きく分けて2種類の取引方式があります。

一つは利用者・ファクタリング会社の者で完結する「2社間ファクタリング」、もう一つは利用者・ファクタリング会社・売掛先企業で行う「3社間ファクタリング」です。

ファクタリング手数料・スピード・取引スキームに違いがあり、それぞれのメリット・デメリットも大きく異なりますので、まずは両取引の概要・流れを解説してまいります。

2社間ファクタリングとは

2社間ファクタリングとは、ファクタリングを利用する企業(前債権者)とファクタリング会社(譲渡後の債権者)の、文字通り2社のみで締結する取引です。

後述する3社間ファクタリングとは異なり、債権譲渡の通知又は承諾が不要であるため、取引先(債務者)や第三者に債権譲渡が行われたことを周知される心配がありません。

債権者でなくなったファクタリング利用企業は、回収した売掛金を新債権者であるファクタリング会社に引き渡す義務を負います

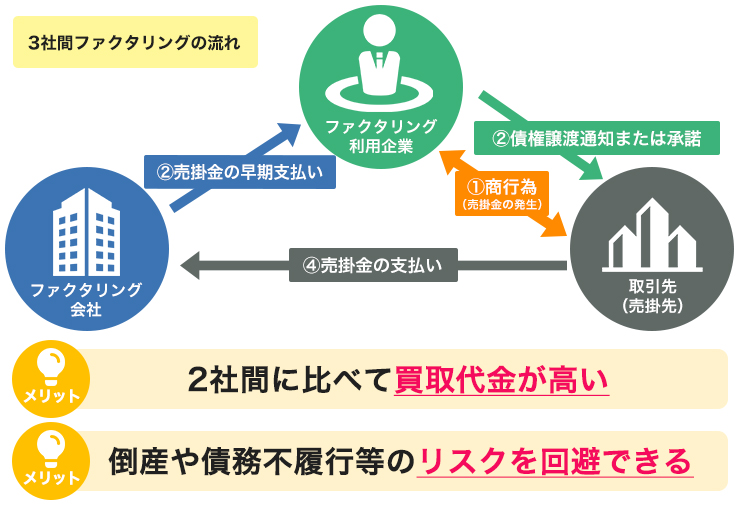

3社間ファクタリングとは

3社間ファクタリングは、文字通りファクタリングを利用する企業(前債権者)・取引先(債務者)・ファクタリング会社(譲渡後の債権者)の3社間で行われる取引です。

債務者への通知又は承諾を経た上で債権が移転され、前債務者は取引関係から外れます。

したがって、権利や義務は新債権者であるファクタリング会社へと引き継がれ、その後の売掛金の回収もファクタリング会社側の責任の元で実施されます。

2社間・3社間を一覧で比較

| 2社間 | 3社間 | |

|---|---|---|

| メリット |

|

|

| デメリット |

|

|

2社間方式はファクタリングを利用する企業とファクタリング会社だけの取引ですので、意志の伝達や書類のやり取りがスムーズに行えます。

そのためスピード面で大変優れており、早ければ数時間程度で入金までが完了します。

一方で、ファクタリング手数料が3社間方式に比べて割高となってしまう点、後日取引先から履行された金銭(取引先は譲渡されたことを知らず、前債権者に入金されるため)をファクタリング会社に引き渡す義務を負う点に注意が必要です。

3社間方式の場合、2社間方式に比べてファクタリング手数料が低い上、債権回収や引渡しの義務が生じません。

なぜ手数料が低くなるのか、また、なぜ引渡しの義務がなくなるのか。

それは、取引先に対して「債権譲渡についての承諾又は債権譲渡がなされたことの通知」を実施するためです。

債権譲渡後、取引先は従来どおり支払期日までに債務を履行する必要がありますが、支払い先が旧債権者ではなく新債権者(ファクタリング会社)へと変わります。

つまり、3社間方式では買い取った売掛金・未収金がファクタリング会社に直接弁済されるため、2社間方式よりも債務不履行リスクが軽減され、手数料を低く抑えることが可能なのです。

どのように使い分けるべき?

ファクタリング会社によっても異なりますが、9対1(2社間ファクタリング90%・3社間ファクタリング10%)と言われるほど、多くの企業が2社間方式を選択しています。

2社間方式に傾く主な要因として、取引先の関係悪化を避けたい・3社間ファクタリングだと取引先に迷惑が掛かる可能性がある等が挙げられます。

「取引先がファクタリング契約に加わるか加わらないか」

たったこれだけの違いですが、利用企業にとっては今後の経営を左右しかねない重要な問題なのです。

しかしながら、3社間方式はファクタリング手数料が非常に低くなる可能性を秘めているため、無条件で2社間方式を選ぶのは損をする恐れがあります。

| 2社間がおすすめ | 3社間がおすすめ |

|---|---|

|

|

3社間ファクタリングがマッチするシーンの代表例として、売掛先が「公共団体(国・都道府県・市区町村等)・政府機関・公益法人であるケース」が挙げられます。

例えば、国・都道府県・市区町村では、一部の工事の発注先を「入札(工事金額を提示し合う)」と呼ばれる方法で決定しています。

これは、予算の支出を抑え(最も低い工事金額の業者に依頼ができる)、民間と行政の癒着を最大限に防ぐためです。

また、入札参加には一定の要件を満たす必要があるものの、債権譲渡がなされたからと言って入札が取り消されるわけではなく、その後の入札に影響を与えるわけでもありません。

したがって、より低手数料で利用できる3社間ファクタリングは、このようなシーンでは非常にマッチする方式であると考えます。

さらに、医療サービスを提供した際に発生する「診療報酬債権」、介護サービスを提供した際に発生する「介護報酬債権」も3社間ファクタリングに向いています。

病院や介護施設は国民皆保険(利用者側は0~3割のみを負担し、残りを保険で賄うという公的医療保険制度)を利用する方がほとんどであり、医療・介護サービス事業者は自己負担分を窓口で直接受け取り、保険負担分を「国保連合会」又は「支払機関」に対して請求します。

つまり、保険負担分は「政府機関に対して有する債権」に当たり、信頼性が非常に高く、低いファクタリング手数料での活用が見込めるのです。

加えて同機関は審査や支払いの事務を行う機関であるため、債権譲渡によって取引や何らかの評価に影響を及ぼすものではありません。

そのため、診療報酬債権や介護報酬債権は3社間ファクタリングに非常に適していると言えます。

融資との違い

「融資」は最もメジャーな資金調達方法と言っても過言ではありません。

金融機関あるいは役員からの借入が一般的ですが、中には都道府県や政府機関が主体となって実施しているものもあり、幅広い方・シーンでの活用が可能です。

一方で、当然ですが借りた分の金銭は金利を附した上で返済してゆかねばなりませんので、借りる側は「然るべき返済能力」を備えている必要があります。

特に長期・高額な借入の場合はより厳格な返済能力が求められ、しっかりとした収益が見込める・成長性がある等の条件をクリアせねばなりません。

| ファクタリング | 融資 | |

|---|---|---|

| 契約内容 |

|

|

| 契約期間 |

|

|

| 審査の緩厳 |

|

|

| 審査項目 |

|

|

なお、なぜファクタリングが「緩やかな審査」なのかといいますと、ファクタリングはお金を借りるのではなく、今現在保有している資産(債権)の「売買取引」であるためです。

具体的には、融資が「返済能力の有無」「成長性・将来性」を重視するのに対し、ファクタリングは「売掛先の信用状況」「債権や取引の実態」が重視されます。

(実務上では、預金通帳や注文書等を根拠にどのくらいの期間取引をしてきたのか、架空の債権の恐れはないか等をチェック)

収益や発展については現在の経営状況をもとに予測するしかありませんので、申し込み時点で赤字や未払があった場合、審査に通る可能性はグッと低くなってしまいます。

一方で、買い取った売掛金を支払うのは売掛先であるため、ファクタリングは利用企業側の財務状況が悪かったとしても買い取った側にリスクは生じません。

そのため、ファクタリングにおいては利用企業側の財務状況よりも、売掛先の信用や反復継続した取引実態の方が重要なのです。

もちろん各金融機関の審査基準や財務状況によっても異なりますが、赤字や未納があっても利用可能なファクタリングの方が、客観的に見て審査は緩やかと言えるのではないでしょうか。

ファクタリング会社とは

ファクタリング会社とは「不特定多数の人に対して反復継続してファクタリングサービスを提供する企業」を指します。

2017年ごろから増加傾向にあると言われているファクタリング会社ですが、設立・運営に特別な許認可が不要であるため、具体的な業者数やその推移については正式なデータがありません。

そのため客観的なデータが乏しく、ファクタリング会社選びでお悩みの方も多いのではないでしょうか。

当サイトでは、営業時間・対応エリア・手数料・スピード等の基本情報をはじめ、取材の実施・口コミの調査・キャンペーン情報など、様々な側面からファクタリング会社を調査し、客観的にスコアリングしております。

ファクタリングは反復継続して長期的にご利用されるケースもありますので、当サイトにて是非ベストマッチする優良ファクタリング会社を探してみてください。

ファクタリング会社の増加は、価格競争・サービス向上・対応エリアや営業時間で選べるなど、様々な利点を生み出しました。

一方で、違法な方法で不当で利益をせしめる「悪徳ファクタリング会社」も比例して増加しているとみられており、ファクタリング会社選びにはさらなる注意が必要です。

ファクタリングを利用する企業の多くは「銀行から融資を断られてしまった」「早急に支払いをせねばならない」など、何らかの事情を抱えています。

このような背景を利用し、相場よりも高い手数料を提示する・不安を煽って契約を促すなど“違法とまでは言えないが親切でない運営”をするファクタリング会社も一定数存在しています。

特にはじめてファクタリングを利用する場合は、実績が豊富又は第三者の評価で安全性が確認できるファクタリング会社を選ぶ形が望ましいです。

まずは、当サイトの中で特にアクセスが多い人気のファクタリング会社をご紹介いたしますので是非ご参考ください。

| 手数料 | 入金対応 | |

|---|---|---|

| 2社間 | 3社間 | |

3-15% |

3-10% |

原則即日 |

| 創業年 | 利用可能額 | |

| 下限 | 上限 | |

2018年 |

10万円 | 5,000万円 |

| 診療債権 | 個人事業主 | WEB完結 | 出張対応 |

|---|---|---|---|

| △ | ◎ | ◎ | ○ |

| 営業時間 | 得意業種 | ||

| 24時間365日 | 全般 | ||

トライは、ファクタリングのパイオニア「株式会社SKO」が提供するサービスです。

秘密厳守・全国対応・低手数料で、資金難に苦しむ企業を徹底サポート。電話をはじめ、メール・チャットでも相談を受け付けているため、遠方の企業にもおすすめのファクタリング会社です。

なお、企業ごとで柔軟に対応しているため、ファクタリングの「下限額」「上限額」については設けられておりません。

「売掛金が少ない」「高額債権なので不安」共にマッチするサービス内容となっています。

| 手数料 | 入金対応 | |

|---|---|---|

| 2社間 | 3社間 | |

5-20% |

2-10% |

原則即日 |

| 創業年 | 利用可能額 | |

| 下限 | 上限 | |

2018年 |

30万円 | 1億円 |

| 診療債権 | 個人事業主 | WEB完結 | 出張対応 |

|---|---|---|---|

| △ | ○ | ◎ | ○ |

| 営業時間 | 得意業種 | ||

| 平日9:30-18:00 | 建設業/運送業 | ||

債権額30万円から買取可能な「アクセルファクター」。柔軟な対応力が最大の強みであり、なんと利用企業の5割以上が即日入金という驚くべきスピードを有しています。

個人事業主や株式会社はもちろん、社団法人・NPO法人といった非営利団体が有する債権にも対応しているため、幅広いシーンでの活用が見込めるファクタリング会社です。

他のファクタリング会社から断られてしまってもアクセルファクターであれば対応してもらえる可能性がありますので、是非無料相談を活用してみてください。

| 手数料 | 入金対応 | |

|---|---|---|

| 2社間 | 3社間 | |

5-15% |

2-10% |

即日-3日 |

| 創業年 | 利用可能額 | |

| 下限 | 上限 | |

2017年 |

30万円 | なし |

| 診療債権 | 個人事業主 | WEB完結 | 出張対応 |

|---|---|---|---|

| ○ | ○ | ○ | ○ |

| 営業時間 | 得意業種 | ||

| 平日9:00-19:00 | 全般 | ||

BestFactorは、最短24時間のスピード資金調達をキャッチコピーに掲げるファクタリング会社です。

手数料は業界最安レベルの2%~・個人事業主も利用可能・税金滞納中でもOKなど、隙の無いサービススペックとなっています。

また、BestFactorでは「注文書買取(BEST PAY)」という新たな試みをスタート。

文字通り注文書(又は契約書)の段階でも利用可能なファクタリングサービスで、まだ業務がスタートしていなくとも資金化が図れます。

業務を受けたいが初期費用が捻出できない…

そんな方は是非同サービスを検討してみてはいかがでしょうか。

| 手数料 | 入金対応 | |

|---|---|---|

| 2社間 | 3社間 | |

5-15% |

2-10% |

即日-3日 |

| 創業年 | 利用可能額 | |

| 下限 | 上限 | |

2017年 |

20万円 | 2億円 |

| 診療債権 | 個人事業主 | WEB完結 | 出張対応 |

|---|---|---|---|

| ○ | ○ | ○ | △ |

| 営業時間 | 得意業種 | ||

| 平日10:00~19:00 | 建設業/運送業 | ||

ベストペイ(BESTPAY)は、業界大手のファクタリング会社「アレシア」が運営する売掛金買取サービスです。

同サービスでは請求書はもちろん「発注書」「注文書」の買取にも対応しているため、役務を提供する前の段階でに現金を得ることができます。

「仕事を請けたいけど運転資金が心細い」「請求書発行前に事業資金が尽きてしまった」などのシーンにマッチする新しい形のファクタリングサービスと言えますので、他ファクタリング会社に断られてしまった・請求前の債権を現金化したいといった方は是非チェックしてみてください。

| 手数料 | 入金対応 | |

|---|---|---|

| 2社間 | 3社間 | |

1-9.5% |

1-8% |

原則即日 |

| 創業年 | 利用可能額 | |

| 下限 | 上限 | |

2016年 |

なし | なし |

| 診療債権 | 個人事業主 | WEB完結 | 出張対応 |

|---|---|---|---|

| ✕ | ○ | ◎ | △ |

| 営業時間 | 得意業種 | ||

| 平日10:00-17:00 | 全般 | ||

PAYTODAY(ペイトゥデイ)は、2020年にスタートしたオンラインに特化したファクタリングサービスです。

ファクタリング手数料は1~9.5%と業界最安水準である上、上限が設定されているため安心感があります。

中小企業はもちろん、個人事業主や非営利型法人(NPO法人や社団法人等)といった様々な業態にマッチするファクタリングサービスと言えるでしょう。

なお、オンライン型のため日本全国どこの企業であっても最短即日でのお振込みが可能となっています。

ファクタリング会社の選び方

4つのチェックポイント

当然ですが、ファクタリング会社にはそれぞれカラー・特徴があり、サービス内容・運営スタイル・得意分野等が大きく異なります。

よりマッチするファクタリング会社を選ぶために、また、ミスマッチによる後悔を防ぐために、まずは以下の点を今一度確認してみましょう。

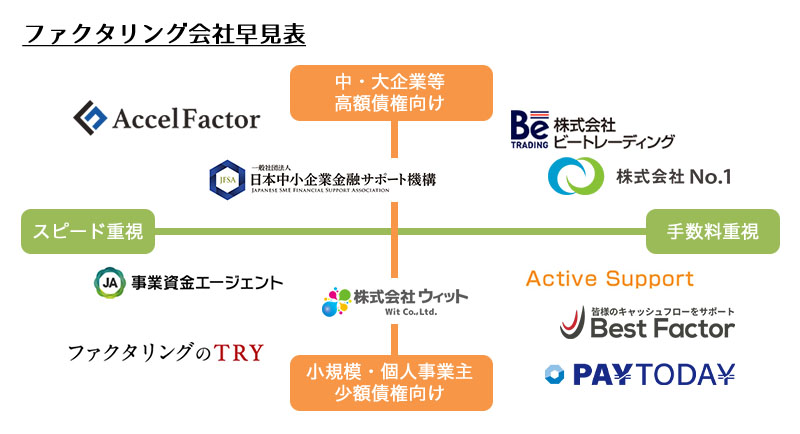

Check Point柔軟性orスピード

「審査の柔軟性と振込スピード」

どちらをより重視したいのか、まずは整理してみてください。

もちろん両方とも重要な判断項目ではあるのですが、ことスピードに関してはファクタリング会社の運営スタイルによって大きく異なりますので注意が必要です。

例えばオンライン取引に対応しているファクタリング会社であれば取引が数時間で完了するケースもありますが、対面取引を原則としているファクタリング会社であれば移動やスケジュール調整などで数日はかかるものと考えねばなりません。

また、エビデンス書類の提出・やり取りを郵送で行うのであれば、書類の印刷や発送、到達までの日数も考慮する必要があります。

ただし、対面取引であれば気になる点を直接プロに確認できますし、所々の事情を考慮した上で利用の可否及び手数料を算定してくれるので、柔軟性に富んでいると言えます。

Check Point法人か個人か

ファクタリングは売掛債権さえあればご利用が可能なサービスです。

そのため、銀行融資やビジネスローンとは異なり、法人か個人事業主か、調達した資金の使途、営利性(医療法人やNPO法人などの非営利団体でもOK)などを問わず、幅広いシーンでの活用が見込めます。

一方で、ファクタリング会社の増加に伴い、その得意分野・得意金額等が年々細分化されていることも一つの事実です。

例えば、近年では「法人向け又は個人事業主向け」など、事業形態で得意ジャンルを分類する動きが見られます。

個人事業主や小企業は「少額債権(主に100万円未満の債権)」での利用が大半を占めているため、これらのニーズに特化したファクタリングサービスを展開する格好です。

したがって、大手のファクタリング会社は少額債権だと買取に応じてもらえないケースがあり、利用できても手数料が割高になってしまう可能性があります。

法人であれば法人に特化したファクタリングサービス、個人事業主であれば個人事業主に特化したファクタリングサービスを選ぶようにしましょう。

Check Point取引金額

ファクタリングは数億円規模の決済も可能な資金調達です。

手数料はその分高額になりますし、万が一不備があった場合は会社の存続にも関わりますので、高額な取引であればあるほどファクタリング会社は慎重に選ぶべきと考えます。

その場合、ファクタリングの実績はもちろん、利用した人の評判、対面での取引を実施しているか、事業規模などもしっかりと考慮すべきです。

信頼ができるファクタリング会社を複数選定し、さらにすべての業者から相見積もりを取るようにしてください。

逆に、銀行融資が決済されるまであるいは他の売掛金の入金までのつなぎ資金や債権が比較的小規模であれば、少額債権に特化したファクタリングサービスを選ぶと良いでしょう。

Check Point売掛債権の種類

先般お伝えしてきた通り、ファクタリングはどのような事業形態であっても・どのようなビジネスで発生した債権であってもご利用が可能です。

しかしながら、「餅は餅屋」ということわざにもある通り、特定のビジネスに精通している・地域の商習慣を把握している等であればよりスムーズな買取へと繋がります。

保有する債権の種類や状況によっては専門性が高いファクタリング会社を選んだ方が良いケースもありますので、ファクタリング会社の得意業種や対応債権もしっかりと確認しましょう。

特に、診療報酬債権や介護報酬債権については請求先が機関によって異なりますので、これらの医療債権(所謂「医療ファクタリング」)を専門に取り扱うファクタリング会社が多く存在しています。

特殊な債権である、地域性を考慮して欲しい、より高く売却したい等であれば、専門性の高いファクタリング会社を選ぶようにしてください。

ファクタリング手数料の目安

「ファクタリングはコストが高い」

そのようなイメージを持つ経営者様も多いのではないでしょうか。

これは半分正解で半分不正解です。

確かに、場合によっては他の資金調達の方がコスト面で優れている可能性もありますが、逆にファクタリングの方が優れている面も数多く存在しています。

一方で、ファクタリングに危険な側面があるのも一つの事実です。

ファクタリングは手軽に利用できてしまうため、ついつい利用し過ぎてしまい、気づいたときにはキャッシュが回らなくなっていたというケースが非常に多くなっています。

無計画かつ慢性的なご利用はキャッシュ不足へと繋がってしまいますので、まずはどのように手数料が算定されるのか、お得に利用する方法等を把握しておきましょう。

手数料算定の基準

ファクタリング手数料は主に以下の点を考慮した上で算定・決定されます。

| 手数料が下がる要因 | 手数料が上がる要因 |

|---|---|

|

|

ファクタリング手数料は「ファクタリング会社のリスク」によって大きく変動します。

倒産や債務不履行など、買い取った債権が万が一履行されなかった場合、ファクタリング会社は大損をしてしまうためです。

したがって、支払期日が遠ければ遠いほど、売掛先(ファクタリングを利用する企業の取引先)の経営状況が芳しくないほど、ファクタリング手数料は高くなります。

また、売掛先の事業規模や信頼性も大きな判断ポイントです。

大企業や国・地方公共団体であれば債務不履行はまず考えられませんし、破綻するリスクもほぼありません。

そのため、売掛先の信頼性が高くなればなるほどファクタリング手数料は低くなります。

手数料を抑えるには?

残念ながら取引先の財務状況についてはどうすることもできません。

しかし、こちら側の施策でファクタリング手数料をできるだけ抑えることは可能です。

代表的なものとしては「できるだけまとまった金額をファクタリングする」という手があります。

高額利用であればファクタリング会社側も手数料を下げやすいですし、一度にまとまったキャッシュを用立てることができれば反復継続した利用の回避にも繋がります。

また、複数の売掛債権をお持ちであれば、手数料が低くなりやすいもの(支払期日の近いものや信頼性の高いもの)を選択するというのも一つの手です。

さらに、複数のファクタリング会社から見積もりを取る(相見積もり)というのも、ベタではありますが非常に有効な手段です。

逆にファクタリングに適している債権を保有していないのであれば、消費者金融からの借入やその他のローン(ビジネスローンや不動産担保ローン)の方が賢い選択でしょう。

悪徳業者はどう見極める?

法令で定められた金額を超える工事を反復継続して請け負う場合は「建設業許可」、土地や建物の売買・仲介・交換を業として行う場合は「宅地建物取引業許可」、不特定多数の人にお金を貸す場合は「貸金業登録」など、特定の事業を行う場合は然るべき許可や認可が必要です。

一方で、冒頭でも触れた通り、ファクタリングサービスを提供するにあたっては、2021年現在特別な許可・認可・免許・資格等が必要ありません。

そのため、ファクタリング会社の中には著しく高い手数料を取る、過度な営業行為(契約の強要)、約束を守らない等の悪徳業者が存在します。

ファクタリング会社を選ぶ際は以下に当てはまらないか、しっかりとチェックするようにしてください。

ファクタリング会社・悪徳レベル

チェックリスト

もし1つでも当てはまれば当該ファクタリング会社は違法な営業活動を行う悪徳業者の可能性がありますので、利用を避けるようにしましょう。

契約の流れと必要書類

ファクタリング契約は以下の流れで進みます。

| 2社間 | 3社間 | |

|---|---|---|

| 取引の流れ |

|

|

| 必要書類の例 |

|

|

2社間ファクタリングと3社間ファクタリングの大きな違いは「債権譲渡登記」「債権譲渡通知」「債権回収事務」の有無です。(※債権譲渡登記はファクタリング会社によっては省略される場合があります。)

3社間ファクタリングの場合は債権譲渡を売掛先に通知又は債権を譲渡することについて承諾を得る必要がありますので、契約前の手続きが1ステップ多くなります。

実務上、取引先に対して承諾書への記名押印並びに印鑑証明書の提出を求められるケースが多く、ハードルが高くなってしまう要因とも言えます。

一方で、3社間ファクタリングは売掛金の回収事務を負いませんので、契約・入金をもって一連の取引は終了です。

もちろん、これらはあくまでも一例であり、利用する企業の財務状況や事業形態、保有する債権の種類、取引先との付き合いの長短等で異なります。

はじめてご利用される場合は必ず事前に相談をし、しっかりとすり合わせた後に取引を進めるようにしてください。

業種別で見るファクタリング活用例

「業種」にフォーカスを当てた具体的なファクタリング活用事例をご紹介します。

近い業種のファクタリング事例をご参考いただき、是非資金調達を選ぶ際のヒントにしてみてください。

Factoring Case建設業を営むA社の事例

ファクタリングは建設業を営む企業から特に多く選ばれています。

その理由は、建設業特有の「商習慣や契約内容」にあります。

工事や建築は、完成した目的物の引渡しによって完遂する「請負契約」ですので、原則として工事が終了まで代金を受け取ることができません。

建設業を営むA社は主に一軒家の工事(建築一式)を一括で請け負っており、可能な箇所は自社で施工し、専門性の高い工事を外注するという方式を採っておりました。

外注分についてはある程度まとまった金額を前払いしなければならない上、必要な資材はA社の負担で調達する必要があります。

キャッシュ不足に悩んでいたA社は、工事代金の一部をファクタリングすることで現金に換え、無事工事を完遂することができました。

Factoring Case運送業を営むB社の事例

運送業は運送コストの変動が損益に大きな影響を及ぼします。運送業の利益は総売上の3~5%程度と言われており、燃料費や人件費などの運送コストの高騰は企業の存続にかかわる大きな問題なのです。

運送業を営むB社では、今般のガソリン代の高騰に加え、車両の一部が事故によって使用できなくなってしまうという不幸が続いていました。

マイナスを補うために、社長は運送車両及びスタッフの増加を決意。その読みが見事ヒットし、マイナスを補うどころか大きな利益アップへと繋がりました。

ピンチを逆手に、ファクタリングでビジネスチャンスを掴んだ事例です。

Factoring Caseクリニック経営・Cさんの事例

ファクタリングは医療サービスや介護サービスを提供する企業にもマッチします。

クリニックを開業したCさんは、開業資金として1年程は報酬が無くても耐えられるだけのキャッシュを用意していました。

しかし、突如新型コロナウイルスの感染拡大を受け、当初予定していたよりも早く運転資金が底をついてしまう事態に。

しかも、個人事業主であることに加え、開業したばかりである点、財務状況が芳しくない点などから銀行・消費者金融から融資を断られてしまいました。

他のクリニックを経営する友人から「ファクタリングを利用してみてはどうか?」と提案されたため、藁をも掴む気持ちでファクタリング会社に相談。

3か月分の診療報酬債権が確認できたため、なんと数時間程度で審査をクリア。

2日後に買取代金が振り込まれ、Cさんのクリニックはピンチを脱することに成功しました。

売掛金の活用は政府も高い関心

“債権を利用した資金繰り”は、国・地方公共団体・関係各省等も強く注目しています。

金融庁では「ABL(債権担保融資)」の概要や運用マニュアル、よくある質問等を公開しており、中小企業等の新たな資金繰り手段としての活用を促しています。

ABLとファクタリングの大きな違いは、ABLは「金銭消費貸借契約」であるのに対し、ファクタリングは「売買契約」である点です。

なお、ABLには保証料の年利が低い・限度額が高いといったメリットがありますが、審査が厳しい・手続きが煩雑といったデメリットもあり、ファクタリングの方がスピード面・手軽さでは優れていると言えます。

手形廃止で高まるファクタリング需要

1980年から2000年にかけて「手形」による取引が大流行しました。

手形とは、簡単に言うと債権を書面化したもので、債権を譲渡することで別の支払いに充てる・現金に換える(手形割引)など、中小企業を中心に様々なシーンで活用されました。

一方で、手形を悪用した犯罪の増加、債務不履行又は履行不能時は手形を譲渡した人(裏書人)が代わりに支払義務を負うなど問題点も多く、令和となった現代に於いて取引高は全盛期の3%程度(1990年4,797兆2,906億円に対し、2019年は183兆9,808億円)にまで減少しています。

経済産業省では2021年2月の有識者会議に於いて5年を目途に廃止(2026年)という方針を打ち出しており、手形に代わる取引としてファクタリングの需要は今後さらに高まるものと予想されます。

でんさいで更に債権の「流動化」が進む?

「でんさい」とは電子債権の略称で、電子記録債権法(中小企業等の資金調達をより円滑化することを目的に2008年12月に施工)に基いて創設した新しい類型の金銭債権です。

従来の指名債権(債権者が決まっている債権)は、債権譲渡を債務者に対抗するためには債務者への通知が必要というデメリット、さらには債権そのものが存在しない可能性や二重に譲渡されてしまうといったリスクがありました。

加えて、手形には保管・支払事務手続にコストが掛かる・分割が出来ないといった問題もあり、流動性は低いと言わざるを得ませんでした。

電子債権であれば、金額・いつ発生したか・誰に譲渡したか等をコンピューターで一括管理できる上・債権の一部を譲渡して現金化する・支払いに充てる等の対応も可能です。

従来の手形のデメリットを解消するとともに、さらなる流動化が期待されています。

オンラインファクタリングの登場

オンラインファクタリングとは、対面取引が原則不要の文字通り「オンライン上でのやり取りのみ」で完結するファクタリングサービスです。

確認資料はスマートフォンで撮影した写真でOKというケースが大半で、提出はメール・LINE・FAX送信など、利用企業側が自由に選択することができます。

PC又はスマートフォンさえあれば利用できる上、人との接触を回避できる・リモートワークでも対応可などの理由から、2020年ごろから人気が高まっている取引方法です。

また、直に顔を合わせての面談が不要であるため、近くにファクタリング会社が無い又はアクセスしづらい環境などの理由から利用を見送っていた企業にとっても、新たな選択肢となるのではないでしょうか。

今後のファクタリング動向

「債権の電子化」「オンライン化」「ファクタリング会社の増加」など、資金調達や決済に売掛金を活用する動きが再燃しています。

また、債権活用の代表例ともいえた「手形取引」が2026年を目途に廃止される方針であることも、ファクタリングの更なる需要増加の呼び水となりそうです。

WEB上で契約が完結するオンライン型のファクタリングサービスも続々と登場しており、利便性や振込スピードのアップ、手数料のダウンなど、今後益々利用しやすくなってゆくのではないでしょうか。

一方で悪徳業者の存在・コスト問題などの課題も無視できません。

その手軽さからついつい利用し過ぎてしまうケースが目立ちますが、反復継続した利用は出来るだけさけ、しっかりと改善計画を立てた上でご利用ください。

さらに、コストパフォーマンス・信頼性に優れたファクタリング会社を選ぶということも、ファクタリングを利用する上で大変重要です。

さいごに

最後までお読みいただきありがとうございました。

当サイトではファクタリングに関する情報や基礎知識、ファクタリング会社の調査やスコア(評価点)を発信しております。

お越しいただいた方が公正に判断できるよう、出来る限り客観的視点によるスコアリング・評価方法を採用してまいりますので、是非ファクタリング会社を選ぶ際のヒントにしてみてください。

できる限り丁寧かつ分かりやすい解説を心掛けるとともに、ファクタリングに関する新しい情報を随時発信してゆく予定ですので、定期的にチェックしていただければ幸いです。